Obecny rok zaskoczył nas wszystkich. Każdy z nas jest w nowej sytuacji, coraz uważniej zaczynamy obserwować zmiany zachodzące w Polsce i na świecie, gospodarce oraz na rynku bankowym. Gdy jedni się boją, inni łapią okazję i zarabiają. Wspólnie z ekspertami finansowymi z firmy Luka Finance przybliżymy Wam jakie zmiany zaszły w 2020 roku, co nas czeka, i gdzie szukać okazji i nadziei w obecnym czasie.

Banki organizacyjnie szybko dostosowały się do nowej sytuacji.

Wybuch pandemii w pierwszych chwilach zaskoczył również bankowców. Z początku, oddziały, placówki bankowe i sieci ekspertów finansowych musiały odnaleźć się w nowym reżimie sanitarnym. Nie było jasnych wytycznych dla rynku finansowego, dlatego wiele pierwszych decyzji było podejmowanych na bieżąco, i często ulegały zmianie. Klienci byli zaskakiwani krótszymi godzinami pracy oddziału, starano się unikać kontaktu bezpośredniego proponując klientom korzystanie z aplikacji mobilnych czy innych form komunikacji jeśli było to możliwe. Codziennością stało się noszenie maseczek przez klientów i pracowników, dla bezpieczeństwa przygotowano stanowiska pracy z przesłonami oddzielającymi klienta od pracownika, płyny dezynfekujące na wejściu. Wprowadzenie tego surowego reżimu sanitarnego w środowisku bankowym spowodowało, że klienci i personel obsługujący nie czują dyskomfortu wzajemnych relacji. Można powiedzieć, że organizacyjnie banki szybko dostosowały się do nowej sytuacji i zaskakujące sytuacje z początku roku nie mają już miejsca.

Czy Banki wyciągnęły pomocną dłoń w tym trudnym czasie? Komu pomogły?

Wprowadzenie lockdownu w Polsce spowodowało, że wiele osób otrzymywało niższe wynagrodzenia, straciło pracę a wiele firm mocno odczuło spowolnienie gospodarcze. W tym czasie Banki nie pozostały bierne. W skutek pewnych rekomendacji rządu na sektor bankowy wprowadzono wiele działań wspomagających kredytobiorców. Podjęto działania takie jak: obniżka oprocentowania, zawieszenie spłaty rat kredytów, leasingów firmowych, restrukturyzację zadłużeń firmowych dla przedsiębiorstw znajdujących się w trudnej sytuacji. Skorzystało z tego wiele milionów Polaków. Sporym ułatwieniem i bezpiecznym rozwiązaniem było zwiększenie przez Banki limitu płatności bezgotówkowych do 100 złotych bez podawania PIN w terminalu płatniczym.

Banki mocno wspomogły również Skarb Państwa obejmując tzw. koronoobligacje, dzięki którym rząd w ramach Tarczy Finansowej mógł udzielać wsparcia polskim firmom w czasie spowolnienia gospodarczego.

Obecny rok to lokaty z bardzo niskim oprocentowaniem. Czy w 2020 roku dało się zarobić i jakie są perspektywy na kolejne lata?

To prawda, obniżka stóp procentowych nie sprzyja wysokiemu oprocentowaniu lokat bankowych. Było to bardzo widoczne w bieżącym roku. Od lutego, czyli od początku pandemii, wielu Polaków wycofało środki z lokat, ubyło aż ponad 62 miliardy złotych z lokat w polskich Bankach. W co więc inwestują Ci, którzy wycofali środki z lokat bankowych?

Sporą popularnością wciąż cieszą się przede wszystkim nieruchomości. Polacy w ostatnim czasie pokochali lokowanie pieniędzy w nieruchomościach, często nieruchomość na wynajem. Jak mówią szacunki HRE Investment zysk właściciela nieruchomości na wynajem daje średnio 10-krotnie więcej niż średniej lokaty bankowej. Na emeryturze dodatkowa nieruchomość może być źródłem bezpiecznej finansowej starości.

Obecny rok i przyszły to bardzo dobre czasy dla tych co lubią nieco większe ryzyko. Spore zyski mogły dać inwestycje na giełdzie czy inne instrumenty finansowe. Tylko w marcu aż 30 tysięcy Polaków założyło nowe konta maklerskie. Nic dziwnego, w marcu, indeks WIG20 notował skrajnie niski poziom w wysokości ok. 1250 punktów. Po 9 miesiącach w grudniu 2020 roku WIG 20 jest na poziomie ok. 1950 punktów. Indeks odbił więc od dołków o ok. 700 punktów, czyli powyżej 50 % wzrostu. To oznacza, że wiele spółek z indeksu WIG20 dało zarobić po kilkadziesiąt procent w niecały rok. W indeksie mniejszych spółek MWIG40 i SWIG80, czy na giełdzie NewConnect, niektóre spółki dały zarobić grubo powyżej 100 %. Sporo Polaków interesuje się również bardziej zaawansowanymi instrumentami dającymi możliwość grania na spadki lub wzrosty indeksów europejskich i amerykańskich, ropy, złota czy walut. Tam zyski, często dwucyfrowe, notować można w ciągu jednego dnia czy kilku godzin. Takie usługi oferują popularni w Polsce brokerzy jak XTB czy TMS. Jak widać okazji na rynku nie brakuje, i nie będzie, także w 2021 roku. Lokata to nie wszystko, produktów dających zarobić jest mnóstwo na rynku finansowym.

Co nam dają obniżki stóp procentowych, które powodują obniżki oprocentowania kredytów. Czy to duże oszczędności dla spłacających kredyty hipoteczne?

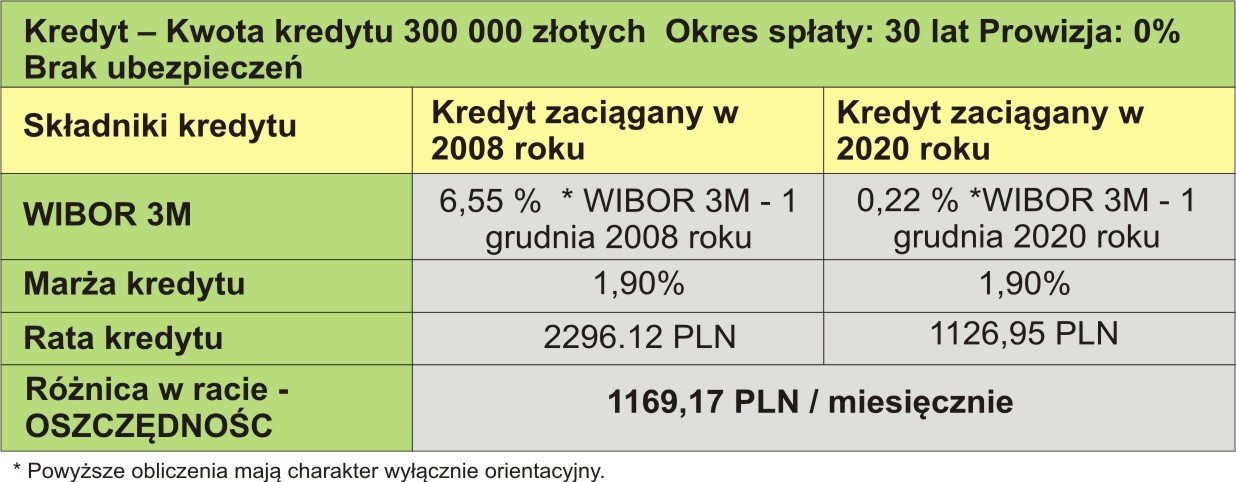

Czasy niskich stóp procentowych, nie sprzyjają osobom trzymającym oszczędności na lokatach. Dla tych, którzy posiadają kredyt hipoteczny lub chcą go zaciągnąć są to złote okresy życia z kredytem. Oprocentowanie każdego z kredytów hipotecznych w Polsce składa się z WIBOR-u plus marży banku. Marża banku jest stała, a zmianie ulega tylko stawka WIBOR. Poniższy przykład pokaże nam różnicę jaką ratę klient mógł zapłacić w 2008 roku, a jaką ratę może płacić klient w 2020 roku, przy tej samej kwocie kredytu hipotecznego, okresie spłaty, i podobnych warunkach kredytowych. Różnica jest kolosalna!

Kredyty w pandemii wciąż dostępne. Jak aktualnie wygląda sytuacja wkładu własnego przy kredycie hipotecznym?

Początek pandemii skutkował dużym ograniczeniem dostępu do kredytu bankowego dla przedsiębiorców. Była to najbardziej poszkodowana, i w dalszym ciągu jest, grupa zawodowa. Inaczej wygląda sytuacja dla klienta indywidualnego posiadającego dochody z tytułu, np. umowy o pracę, zlecenia czy emerytury i renty. Tu banki są dalej otwarte na takiego klienta, zmieniły się nieco warunki uzyskania takich kredytów. Dotyczy to, np. obliczania zdolności kredytowej, nowych warunków konsolidacji kredytów, maksymalnego zaangażowania kredytów gotówkowych itp.

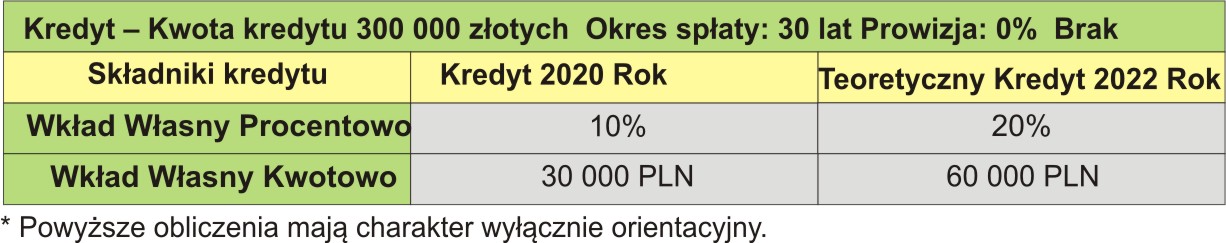

Duże zmiany zaszły w segmencie kredytów hipotecznych. Tu Banki wprowadziły zmiany dotyczące wkładu własnego. Niektóre Banki jak np. PKO BP i PEKAO SA podwyższyły wymóg posiadania wyższego wkładu własnego. PKO BP zwiększył ten wymóg z 10% do 20%. PEKAO SA z kolei podniosło wkład własny aktualnie do 15%. Są jednak Banki, które nie zmieniły swojej polityki kredytowej, pozostawiając wkład własny na poziomie 10% pod pewnymi ściśle określonymi warunkami. Tak postąpiły, m.in. mBank, Bank Millennium oraz Santander dla klienta wewnętrznego. Wysokie wymogi co do wkładu własnego mogą na dłuższy czas wpisać się w rynek bankowy. W Polsce przez długi czas w latach 90-tych mieliśmy już do czynienia ze sztywnymi ramami co do zasad posiadanego wkładu własnego. Obecnie również w Europie Zachodniej 20% wkład własny jest standardem. Istnieje więc ryzyko, że wymagalny wkład własny na poziomie 10% może zniknąć z ofert bankowych. Warto więc zobaczyć co to dla nas może oznaczać?

Reasumując, proces ubiegania się o kredyt hipoteczny jest skomplikowanym procesem, i wymaga zgłębienia zarówno tematu jak i znajomości aktualnej sytuacji na rynku. Pamiętajmy, że to zobowiązanie na długie lata, dlatego przed podjęciem jednej z najważniejszej decyzji życiowej warto skorzystać z pomocy doświadczonych ekspertów kredytowych, którzy na bieżąco śledzą wszelkie nowości, zmiany zachodzące na rynku bankowym i rynku nieruchomości. Warto pamiętać, że spotkania z ekspertami są bezpłatne.

Materiał powstał we współpracy z Ekspertami Finansowymi Luka Finance

Luka Finance Centrum Finansowe

Adresy placówek:

ul. Łowicka 15 (wejście od ul. Ogólnej)

82-300 Elbląg

ul. Dąbrowszczaków 39/pok.303

10-542 Olsztyn

Tel. 600 89 48 27 ; 534 868 366 ; 534 868 377; 731 417 281

biuro@luka-finance.pl

Chcesz sprawdzić swoją zdolność kredytową? – Skontaktuj się z Ekspertami Luka Finance